4.�����ł̌v�Z

�@�����ł̐\���́A�u�����ł̉ېʼn��i�v����u��Y�ɌW���b�T���z�v�����������z�i�ȉ��A�u�ېň�Y���z�v�Ƃ����܂��j���v���X�ł������ꍇ�ɁA�K�v�ƂȂ�܂��B

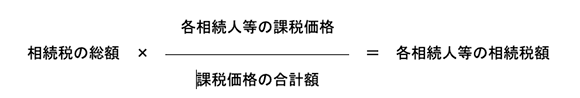

�@���Ŋz�̌v�Z�ł́A���́u�ېň�Y���z�v�����ۂ̍��Y�̕��z�ɂ͊W�Ȃ��A�ЂƂ܂��@�葊�����Ŋe�����l�����Y���擾�������̂Ɖ��肵�āA�e�����l���̑����Ŋz���Z�肵�܂��i���L�u���Z�\�v�Q�Ɓj�B�����āA�����̊e�����l���̑����Ŋz�����v���A�u�����ł̑��z�v�����߂܂��B

���N���b�N����Ɗg��\�����܂��B

�@���̌�A�u�����ł̑��z�v�����ۂɍ��Y���擾�����e�����l���̉ېʼn��i�ɉ����Ĉ����āA�e�����l���̑����Ŋz���v�Z���܂��B

|

5.�����ł̎�ȓ��ᓙ

�i�P�j���K�͑�n�̓���

�@�푊���l���͔푊���l�Ɛ��v����ɂ��Ă����푊���l�̐e���̎��Ƃ̗p���͋��Z�̗p�ɋ�����Ă�����n��������ꍇ�ɂ́A���̗v�������A�����ł̉ېʼn��i�ɎZ�����ׂ����z�̈�芄�������z���邱�Ƃ��ł��܂��B

|

�i�Q�j�z��҂̐Ŋz�y���i�z��ҍT���j

�@�푊���l�̔z��҂̉ېʼn��i���P��6,000���~���A�z��҂̖@�葊���������z�̂����ꂩ�������z�܂ł̕����ɌW�鑊���Ŋz���T�����܂��B

|

�i�R�j�����ł̂Q�����Z

�@���̐l���푊���l�̎q�A����A�z��҈ȊO�i���Ȃǁj�ł���Ƃ��́A�����Ŋz�ɂ���20�������z�����Z���܂��B�{�q�ɂȂ��Ă��鑷����P�����l�ł���ꍇ�������A�Q�����Z�̑ΏۂƂȂ�܂��B

|

�i�S�j�����N�ҍT��

�@���̐l���푊���l�̖@�葊���l�Ŗ����N�҂ł���Ƃ��́A�����Ŋz����20�i2022�N4��1���Ȍ�̑�������́A18�j�ɒB����܂ł̊e�P�N�i�[���؏グ�j�ɂ��A10���~���T�����܂��B

|

�i�T�j��Q�ҍT��

�@���̐l���푊���l�̖@�葊���l�ŏ�Q�҂ł���Ƃ��́A�����Ŋz����85�ɒB����܂ł̊e�P�N�i�[���؏グ�j�ɂ��A10���~�i���ʏ�Q�҂ł���Ƃ���20���~�j���T�����܂��B

|

�i�U�j���Ə��p�Ő�

�@�o�c���p�~�����@�Ɋ�Â��F��̂��ƁA��Ђ�l���Ƃ̌�p�҂��擾�������̎��Y�ɂ��āA�����ł̔[�ł��P�\����܂��B

|

�U.�v�Z��

�ݗ�F�푊���l�i2018�N5��10�����S�j�A�����l�R���i�z��ҁA�q�`�A�q�a�j

�@�@�e�����l�̉ېʼn��i�@�@�@�@�@�@�@�@�@�z��� 6,000���~

�@�@�@ �@�@�@�@�@ �@�@�@�@�@�@�@�@�@�@ �@�q�`�@ 3,000���~

�@�@�@ �@�@�@�@�@ �@�@�@�@�@�@�@�@�@�@�@ �q�a�@ 1,000���~

�@�@�@ �@�@�@�@�@ �@�@�@�@�@�@�@�@�@�@ �@���v�@10,000���~

�@�@����͔z��҂̐Ŋz�y���̂ݓK�p

|

�i�P�j�ېň�Y���z�̎Z��

�u�����ł̉ېʼn��i�v�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@10,000���~

�u��Y�ɌW���b�T���z�v�@3,000���~�{600���~�~3�l ���@ 4,800���~

�u�ېň�Y���z�v�@�@�@�@ 10,000���~�|4,800���~�@�@���@ 5,200���~

|

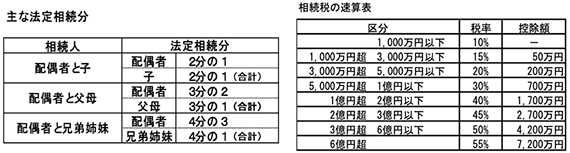

�i�Q�j�����ł̑��z�̎Z��i�@�葊�����Ɋ�Â��Z��A��L���Z�\���j

�@�z��ҁi�@�葊�����Q���̂P�j�@5,200���~�~1/2�@�@�@���@2,600���~

�@�@ �@�@�@�@�@�@�@�@�@�@�@ 2,600���~�~15���|50���~ ���@�@340���~

�@�q�`�i�@�葊�����S���̂P�j�@ 5,200���~�~1/4�@�@�@ ���@1,300���~

�@�@ �@�@�@�@�@�@�@�@�@�@ �@1,300���~�~15���|50���~ ���@�@145���~

�@�@ �@�@�@�@�@�@�@�@�@�@�@ 1,300���~�~15���|50���~ ���@�@145���~

�@�u�����ł̑��z�v�@�@ �@ 340���~�{145���~�{145���~ �� �@ 630���~

|

�i�R�j�e�����l���̑����Ŋz�̎Z��

�@�@ �@�i�u�����ł̑��z�v�����ۂ̊e�����l�̉ېʼn��i�ň��j

�@ �z��ҁ@�@�@�@�@�@630���~�~6,000���~�^10,000���~�@���@378���~

�@ �q�`�@�@�@�@�@�@�@630���~�~3,000���~�^10,000���~�@���@189���~

�@ �q�a�@�@�@�@�@�@�@630���~�~1,000���~�^10,000���~�@���@ 63���~

�@ ���v�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@630���~

|

�i�S�j�e�����l�̔[�t�Ŋz

�@ �z��ҁ@�@�@�@�@�@378���~�|378���~�i�z��̐Ŋz�y���j���@ 0�@�~

�@ �z��҂̉ېʼn��i��6,000���~��1��6,000���~�ɖ����Ȃ����ߑS�z�T��

�@ �q�`�@�@�@�@�@�@�@����̓K�p�Ȃ��@�@�@�@�@�@�@�@�@ ���@189���~

�@ �q�a�@�@�@�@�@�@�@����̓K�p�Ȃ��@�@�@�@�@�@�@�@�@ ���@ 63���~

�@ ���v�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@ 252���~

|

�V.������

�@����͊�b�I�ȑ����ł̂����݂ɂ��Đ��������Ă��������܂����B�����ł̐Ŋz�v�Z�̑傫�ȗ���ɂ��Ă͂����������������Ǝv���܂��B�������A���ۂ̑����ł̌v�Z�ɂ��܂��ẮA�s���Y�Ȃǂ̍��Y�̕]���z�̎Z������̓K�p�̉ۂȂǂɂ��č��x�Ȓm�������߂���P�[�X�����X����܂��̂ŁA�����ł̐\�����K�v�ƂȂ����ꍇ�ɂ́A�ŗ��m�Ȃǂ̐��Ƃւ����k����邱�Ƃ������߂������܂��B

|