事業者が、国内において行う居住用賃貸建物(住宅の貸付けの用に供しないことが明らかな建物以外の建物であって高額特定資産(※1)又は調整対象自己建設高額資産(※2)に該当するもの)に係る課税仕入れ等の税額については、仕入税額控除の対象としないことになりました。

ただし、例えば、店舗併用住宅において、店舗部分と住宅部分を合理的に区分しているときには、店舗部分については、これまでと同様に仕入税額控除の対象となります。また、課税仕入れの時点で住宅の貸付けの用に供するか否か不明な建物については、住宅の貸付の用に供しないことが明らかとはいえず、住宅の貸付けの用に供する可能性のあることから、原則として、居住用賃貸建物に該当することとなります。

※1 「高額特定資産」とは、一の取引単位につき、課税仕入れ等に係る支払対価の額(税抜き)が1,000万円以上の棚卸資産又は調整対象固定資産(棚卸資産以外の資産で、建物及びその附属設備、構築物、機械及び装置、車両及び運搬具などの資産で税抜取得価額が100万円以上のもの)をいいます。

※2 「調整対象自己建設高額資産」とは、他の者との契約に基づき、又は事業者の棚卸資産として自ら建設等をして棚卸資産で、その建設等に要した課税仕入れに係る支払対価の額の100/110に相当する金額等が1,000万円以上となったものをいいます。

令和2年10月1日以後に行われる居住用賃貸建物の課税仕入れ等の税額について適用されます。また、経過措置として、令和2年3月31日までに締結した契約に基づき令和2年10月1日以後に行われる居住用賃貸建物の課税仕入れ等については、上記の制限は適用されません。

上記2の制度の適用を受けた「居住用賃貸建物」について、調整期間(その仕入れ等の日から第三年度の課税期間(その仕入れ等の日の属する課税期間の初日以後3年を経過する日の属する課税期間)の末日までの期間)に、以下の場合に該当するときには、仕入控除税額を調整することとされています。

なお、この調整措置の対象となる事業者は、調整を受ける課税期間において、本則課税により仕入税額控除を行う課税事業者に限られています。

① 調整期間の末日にその居住用賃貸建物を有しており、かつ、その建物の全部又は一部を調整期間に課税賃貸用(非課税とされる住宅の貸付け以外の貸付けの用)に供した場合

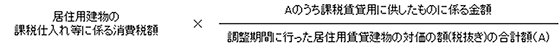

次の算式で計算した消費税額を第三年度の課税期間の仕入控除税額に加算します。この調整は調整期間の末日における資産の保有が要件とされていますので、第三年度より前に課税賃貸用に供されていても、その調整は第三年度に行うことになります。

画像をクリックすると拡大します。

具体例

画像をクリックすると拡大します。

具体例

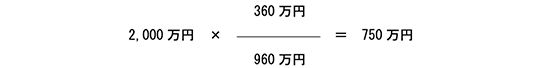

・令和3年4月1日に居住用賃貸建物を2億円(税抜き、別途消費税額2,000万円(仕入税額控除対象外))で購入し、居住用として同日より貸付(月額25万円)

・令和5年4月1日より課税賃貸用に変更(月額30万円(税抜き))

・1年決算法人(決算日3月31日)、調整期間の末日は令和6年3月31日

居住用建物の課税仕入れ等に係る消費税額 : 2,000万円

Aのうち課税賃貸用に供したものに係る金額 : 360万円(30万×12か月)

A : 960万円(600万円(25万円×24か月)+ 360万円(30万×12か月))

画像をクリックすると拡大します。

画像をクリックすると拡大します。

よって、750万円を第三年度(R5.4.1~R6.3.31)の仕入控除税額に加算することとなります。

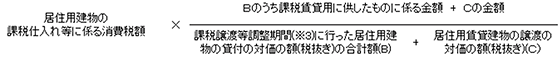

② その居住用賃貸建物の全部又は一部を調整期間に他の者に譲渡した場合

次の算式で計算した消費税額を譲渡した日の属する課税期間の仕入税額控除に加算します。この調整は上記①と異なり、譲渡した日の属する課税期間で行うことになります。

画像をクリックすると拡大します。

※3 「課税譲渡等調整期間」とは、居住用賃貸建物の仕入れ等の日からその居住用賃貸建物を他の者に譲渡した日までの間をいいます。

具体例

画像をクリックすると拡大します。

※3 「課税譲渡等調整期間」とは、居住用賃貸建物の仕入れ等の日からその居住用賃貸建物を他の者に譲渡した日までの間をいいます。

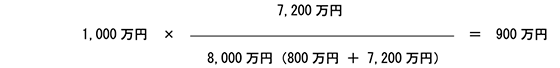

具体例

・令和3年4月1日に居住用賃貸建物を1億円(税抜き、別途消費税額1,000万円(仕入税額控除対象外))で購入し、居住用として同日より貸付(月額25万円)、課税賃貸用に供した期間はなし

・令和5年12月1日にこの建物を7,200万円(税抜き、消費税額720万円)で譲渡

・1年決算法人(決算日3月31日)、調整期間の末日は令和6年3月31日

居住用建物の課税仕入れ等に係る消費税額 : 1,000万円

Bのうち課税賃貸用に供したものに係る金額 + Cの金額 :

7,200万円(0円 + 7,200万円)

B : 800万円(800万円(25万円×32か月) + 0円)

C : 7,200万円

画像をクリックすると拡大します。

画像をクリックすると拡大します。

よって、900万円を譲渡した日の属する課税期間(R5.4.1~R6.3.31)の仕入控除税額に加算することとなります。

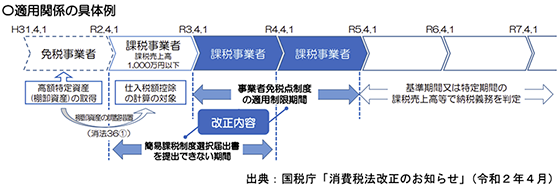

(1) 制度の内容

事業者が、高額特定資産(上記※1参照)である棚卸資産等について、棚卸資産の調整措置(※4)の適用を受けた場合には、その適用を受けた課税期間の翌課税期間からその適用を受けた課税期間の初日以後3年を経過する日の属する課税期間までの各課税期間については、免税事業者になることができないこととされました。

また、当該3年を経過する日の属する課税期間の初日の前日までの期間は、「消費税簡易課税制度選択届出書」の提出をすることができないこととされました。この簡易課税制度の届出書は課税期間の開始前に提出する必要があるため、その効果が及ぶのは翌事業年度以降となるため、制限される期間は、事業者免税点制度の適用制限期間と同じになります。

したがって、この調整措置の適用を受けた場合には、通常、その適用を受けた年度を含めて、3事業年度は、消費税の課税事業者となり、仕入控除税額は本則課税により計算されることになります。

※4 「棚卸資産の調整措置」とは、免税事業者が課税事業者となる日の前日に、免税事業者であった期間中に行った課税仕入れ等に係る棚卸資産を有している場合、その棚卸資産の課税仕入れ等に係る消費税額を、課税事業者となった課税期間の課税仕入れ等に係る消費税額とみなして仕入れ税額控除の計算の対象とする等の制度といいます。

画像をクリックすると拡大します。

画像をクリックすると拡大します。

同様に、事業者が、調整対象自己建設高額資産(上記※2参照)について、棚卸資産の調整措置の適用を受けた場合にも、納税義務の免除の特例や簡易課税制度の選択届出書の提出が制限され、通常、その適用を受けた年度を含めて、3事業年度は、消費税の課税事業者となり、仕入控除税額は本則課税により計算されることになります。

(2) 適用開始時期等

令和2年4月1日以後に棚卸資産の調整措置の適用をうけることとなった場合から適用されます。

今回は主に居住用賃貸建物に係る消費税について説明いたしました。消費税については、今回に見直しに限らず、令和元年10月からの複数税率制度の導入にも象徴されますように、税制改正の都度、制度が複雑になってきております。

高度な知識が求められる消費税の申告に当たっては、税理士などの専門家にご相談されることをお勧めいたします。