|

1 はじめに

住宅ローン控除は住宅を借入金(ローン)で購入したときには適用することが多く、所得税の税額控除の中でも皆様がよく知る身近な制度であるといえます。この住宅ローン控除では、令和4年度の税制改正で大きな改正があり、また令和6年度に税制改正でも見直しがなされました。今回は住宅ローン控除について、これらの改正を踏まえて現行の制度の内容を確認します。

2 概要

住宅ローン控除制度とは、個人の住宅及びその敷地となる土地の取得に係る毎年の住宅ローン残高の0.7%を最大13年間、所得税から控除する制度となります(所得税から控除しきれない場合は翌年の住民税から控除します(限度額あり))。

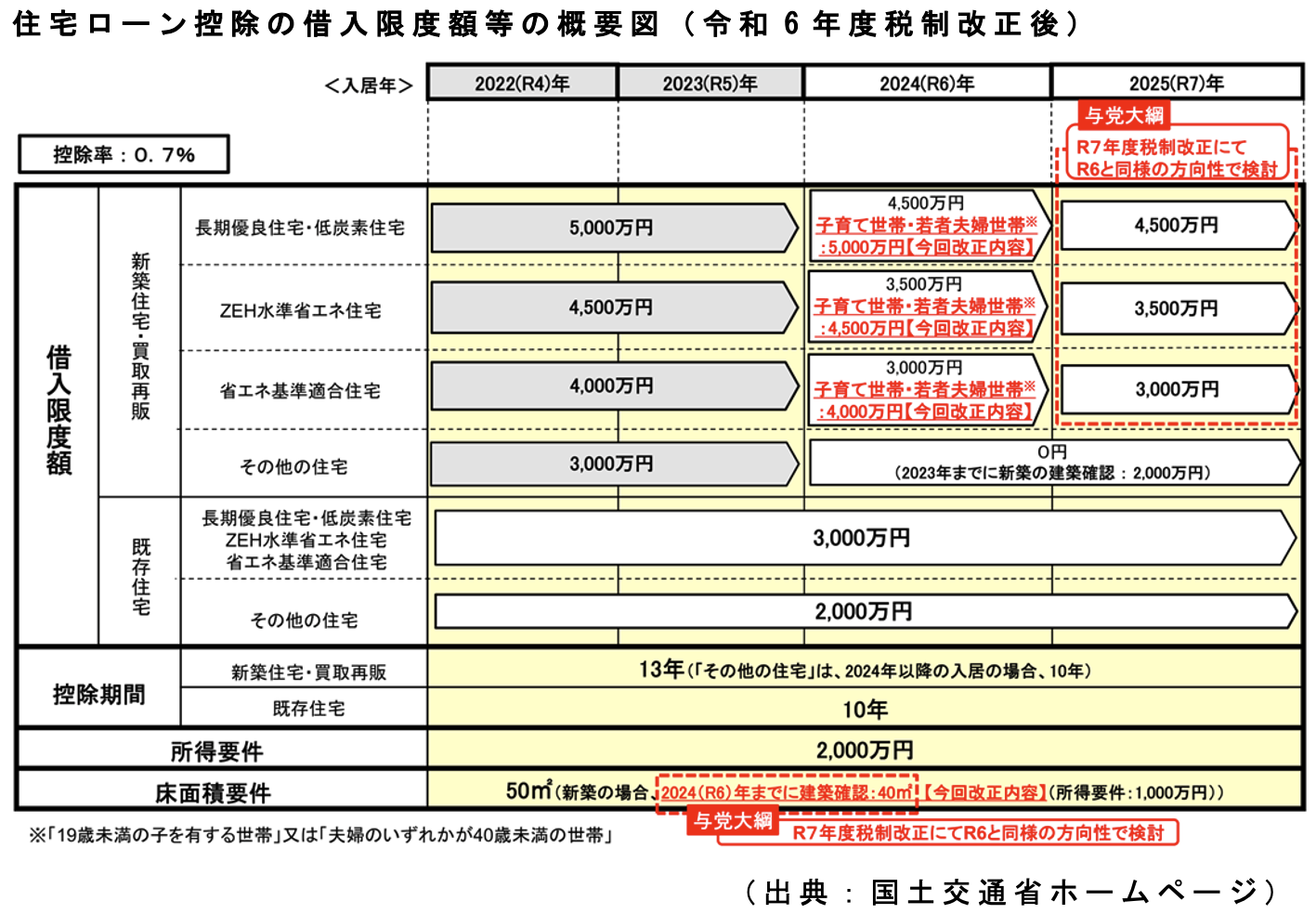

借入限度額等は以下の概要図のようになります。

※クリックすると画像が拡大表示されます。

用語の解説

| ・ |

「買取再販」・・・買取再販住宅のことであり、宅地建物取引業者により一定の増改築等が行われた一定の居住用家屋 |

| ・ |

「長期優良住宅」・・・認定長期優良住宅 |

| ・ |

「低炭素住宅」・・・認定低炭素住宅 |

| ・ |

「ZEH水準省エネ住宅」・・・断熱等性能等級5以上及び一次エネルギー消費量等級6以上であることが証明されたもの |

| ・ |

「省エネ基準適合住宅」・・・断熱等性能等級4以上及び一次エネルギー消費量等級4以上であることが証明されたもの |

| ・ |

「その他の住宅」・・・省エネ基準を満たさない住宅 |

(1)控除率

令和4年度の税制改正により、令和4年1月1日以降の居住開始についての住宅ローン残高に乗じる控除率は0.7%に引き下げられています(改正前1%)。

(2)借入限度額

こちらも令和4年度の税制改正により、大きくは「新築住宅・買取再販」と「既存住宅」の2つに分けられ、さらに省エネ性能によってそれぞれ細分化されて借入限度額が定められています。

「新築住宅・買取再販」では令和6年の入居よりそれぞれの区分で借入限度額が縮小されています。

具体的には、「長期優良住宅・低炭素住宅」は5,000万円から4,500万円に、「ZEH水準省エネ住宅」は4,500万円から3,500万円に、「省エネ基準適合住宅」は4,000万円から3,000万円に、それぞれ減額されています。ただし、令和6年度の税制改正により、子育て世帯(19歳未満の子を有する世帯)又は若者夫婦世帯(夫婦のいずれかが40歳未満の世帯)については、令和6年の入居では借入限度額は減額されずに、令和5年までの基準が維持されます。令和7年の入居については、まだ決まっておりませんが、与党の税制改正大綱において、令和7年度の税制改正にて令和6年度と同様の方向性で検討するとされていますので、今後の税制改正の動向が注目されます。

「新築住宅・買取再販」における「その他の住宅」では、令和6年以降の入居については、原則として、住宅ローン控除の対象とはなりません。ただし、令和5年度中に建築確認を受けたもの等については、住宅ローン控除を受けることができ、借入限度額は2,000万円となります。「その他の住宅」では子育て世帯や若者夫婦世帯への優遇はありません。

「既存住宅」は令和4年の入居から令和7年の入居まで借入限度額に変更はありません。

(3)控除期間

「新築住宅・買取再販」の控除期間は13年となっておりますが、「その他の住宅」で、令和5年度中に建築確認を受けたもの等は10年となります。

「既存住宅」の控除期間は10年となっています。

(4)所得要件

控除を受ける年の合計所得金額が2,000万円以下とされています。令和4年度の税制改正により、3,000万円から引き下げられました。

ただし、床面積40㎡以上50㎡未満の小規模居住用家屋で令和5年中に建築確認を受けたもの(特例居住用家屋)の新築等をして居住の用に供した場合(令和4年度税制改正)や、小規模居住用家屋に該当する認定住宅等について令和6年中に建築確認を受けたもの(特例認定住宅等)の新築等をして居住の用に供した場合(令和6年度税制改正)にも、住宅ローン控除の適用が受けられますが、その場合の所得要件は合計所得金額が1,000万円以下となります。

(5)床面積要件

家屋の床面積が50㎡以上であることが要件とされます。ただし、上記(4)に記載の小規模居住用家屋では40㎡以上50㎡未満でも特例の対象となりますが、合計所得金額が1,000万円を超える年については特例の適用はできません。

(6)その他の主な要件

住宅ローン控除におけるその他の主な要件は以下となります。

| ① |

自らが居住するための住宅であること |

| ② |

床面積の2分の1以上が自己の居住用であること |

| ③ |

住宅ローンの借入期間が10年以上であること |

| ④ |

引渡し又は工事完了から6ヵ月以内に入居していること |

| ⑤ |

昭和57年以降に建築又は現行の耐震基準に適合していること |

| ⑥ |

入居した年以前3年間について、居住用財産の3,000万円の特別控除や買換え等の課税の特例などを受けていないこと

(注)ただし、居住用財産の譲渡損失の損益通算及び繰越控除の特例と住宅ローン控除は併用できます。

|

| ⑦ |

入居した年以後3年以内に、この控除対象家屋とその敷地以外の譲渡に関し、上記⑥の特例を受けていないこと |

| ⑧ |

住宅の取得が、その取得時および取得後も引き続き生計を一にする親族や特別な関係のある者からの取得でないこと |

3 おわりに

今回は令和6年度の税制改正後の住宅ローン控除の内容について確認しました。

住宅ローン控除は令和4年度の税制改正で大きく変更され、より省エネ性能が高い住宅が優遇される制度となっています。令和6年入居に適用される制度は令和5年までの制度より縮小されたものとなっています。令和6年度の税制改正では子育て支援に関する政策税制の一環として、少し制度が拡充されました。

令和6年からの住宅ローン控除の一番大きなポイントは、令和6年以降に建築確認を受けた新築住宅では、省エネ基準を満たさなければ住宅ローン控除の適用はできないということが挙げられます。したがいまして、新築住宅で住宅ローン控除を受けるためには、省エネ基準を満たしていることの証明書が必要になるなど、制度はますます複雑になってきています。

住宅の取得等は大きな買い物となりますので、住宅ローン控除を受けられるか否かにより、家計に大きな影響を及ぼします。住宅の取得等をされる場合には、事前に税理士などの専門家にご相談されることをお勧めいたします。

|

(一財)大阪府宅地建物取引士センターメールマガジン令和6年7月号執筆分 |

|